С какво спечелиха тазгодишните Нобелови лауреати за икономика

Изследванията на Нобеловите лауреати за 2013 г. подобриха неимоверно много нашето разбиране за пазарите, пише Тарун Рамадорай в сайта voxeu.org. Комбинацията от щателен статистически анализ, икономическа теория и „пазарна мъдрост“ даде голям тласък на емпиричното ценообразуване – една от най-важните и активни области на икономическите изследвания. Прозренията събрани в тази област имаха важни практически следствия, подпомагайки вземането на по-добри инвестиционни решения и изработването на по-подходящифинансовирегулации.

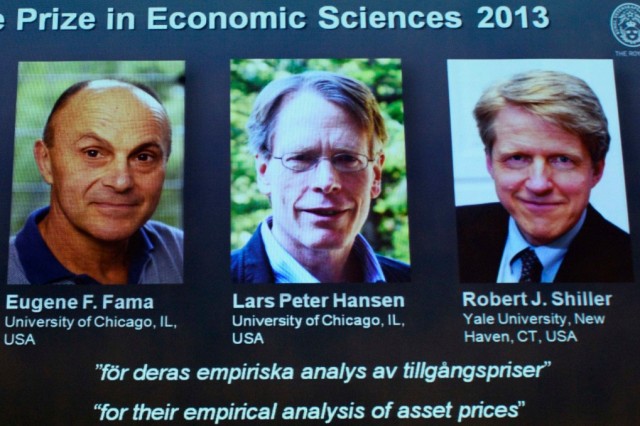

Обявяването на тазгодишните Нобелови награди за икономика зарадва изследователите, работещи в областта на емпиричното ценообразуване на активи. Комбинацията от дълбока икономическа проницателност и находчива методология на Юджийн Фама, Ларс Хансен и Робърт Шилер промениха из основи разбирането ни за детерминантите на цените на активите.

Разбирането на движенията на цените на активите е от изключителна важност за по-широкото разбиране за функционирането на икономиката. Предвижданията за тези движения са основни променливи в множество изчисления, сред които:

– дали пенсионните задължения са подходящо финансирани;

– решенията за капиталово бюджетиране и разпределението на капитала;

– оценка за представянето на фонд мениджърите;

– дали компаниите трябва да бъдат цел за поглъщане;

– дали правителствата са платежоспособни или не.

Така че работата, която тримата лауреати свършиха в тази област, има много широки практически приложения, изтъква Рамадорай.

Юджийн Фама

През 60-те икономистите сглобяваха последните елементи от теорията за конкурентнитепазари, а финансовите пазари бяха възприемани като изключително близки до теоретичния идеал за конкурентни пазари. Разбирането бе, че на финансовите пазари има много малко пречки пред бързата и печелившатърговияв случай на разминаване между цените и информацията – идея, на която Фама даде статут и име (ефективен капиталов пазар) в серия от разработки в началото на 70-те.

Идеята не бе просто теоретична, тъй като Фама и др. дават емпиричен принос в тази област с разработка от 1969 г. Тя дава подход към емпиричното ценообразуване на активи, който е водещ до днес, съчетаващ теоретични концепции, иновативни статистически техники и анализа на големи обеми от данни за пазарни цени, за да се получат ясни резултати.

Изследването на Фама използва сплит на акции, за да осигури доказателства, че финансовите пазари изглежда удовлетворяват теоретичната концепция за ефективност. Методологичният принос на разработката е, че дава подход – използван в многобройни изследвания след това – в който често срещани феномени на капиталовите пазари могат да бъдат анализирани преди и след датата на определено събитие, със съответната корекция за волатилност на базата на систематичния риск.

Струва си да се отбележи, че, както много при други Нобелови лауреати, последващият принос на Юджийн Фама към методологията и емпиричните изследвания във финансите промени из основи начина, по който се възприема тази област. Не е справедливо да отделяме малка част от огромната работа, която той е извършил.

Робърт Шилер

През 70-те години се оформи консенсус, че фондовите пазари наистина отговарят на описанието на хипотезата за ефективните пазари. Много от въпросните изследвания си служеха с данни за отделните акции, събрани първо от Центъра за изследване на цените на ценните книжа към Чикагския университет, които ползваха изключително добре следващите поколения изследователи.

Разчитането на индивидуални данни и методът на коригиране на цените им спрямо общ индекс донякъде прикриха по-широкия въпрос, който бе, че индекс на всички акции търпи необичайни движения от гледна точка на рационалните модели. Точно тук прочутата разработка на Шилер от 1981 г. допринася неимоверно за течащия дебат.

Приносът на Шилер изглежда е в неговата простота. След като цените на акциите при ефективен пазар трябва точно да калкулират всички бъдещи парични потоци, то би трябвало да е възможно да се конструира измерител със задна дата, който да покаже дали това наистина е било така. При наличието на данни това може да се изчисли към всяка дата.

Ключовият момент е нормата на дисконтиране на паричните потоци, като Шилер започва с изключително простото допускане, че тя е неизменна във времето. Икономистът онагледява чрез изчисляване на справедлива стойност (бъдещите парични потоци, дисконтирани със задна дата) за индексите S&P 500 и Dow Jones. Разликите между текущите стойности и справедливите ex-post такива са удивителни. Първите са твърде волатилни, за да бъдат оправдани от промяна на очакваните бъдещи парични потоци.

Нещо не излиза, посочва Шилер в разработката си, след като волатилността може да бъде оправдана единствено с много променливите норми на дисконтиране. Такава голяма промяна обаче не се забелязва в номиналните лихви, т.е. e малко вероятно да се дължи на големи промени в очакваните реални лихви.

Шилер в крайна сметка достига до извода, че хипотезата за ефективните пазари изглежда незащитима, ако изискуемата възвръщаемост за поетия риск (под формата на норма на дисконтиране) се колебае толкова много.

Впоследствие Шилер развива това заедно със своя студент и чест съавтор Джон Кямпбъл във важна серия от изследвания, която разлага неочакваната възвръщаемост на акциите на „новини за нормата на дисконтиране“ и „новини за паричния поток“, използвайки методология, която впоследствие бе приложена към различни активи.

Ларс Хансен

Хансен достига до подобни изводи относно трудността да се обяснят цените на акциите с фундаменталната информация, използвайки нова методология, различни данни и различно моделиране. Отправната му точка, заедно с тази на Кенет Сингълтън, е да анализира емпирично основният избор потребление-спестяване на хипотетичен инвеститор по възможно най-прост начин.

Изобретявайки важна методология за оценка, Хансен и Сингълтън я прилагат към съвместния анализ на съвкупното потребление и цените на акциите. Както и Шилер, те откриват, че докато изменението на реалните лихви се вписва добре с ръста на потреблението, то възвръщаемостта на рисковите активи не се обяснява добре от базовия макроикономически модел.

Тези изводи, както и последващия емпиричен, методологичен и теоретичен принос на Хансен, дават мощен тласък на изключително активна област на изследвания на емпиричното ценообразуване на активи, което е известно като „макрофинанси“. Тази широка област се опитва да свърже измененията в цените на активите с макроикономически променливи чрез подобрение на емпиричната работа, както и чрез създаването на нови модели.

Извод

Тримата Нобелови лауреати значително подобриха нашето разбиране за основите на модерните пазари на активи. Комбинацията от щателна статистическа методология, дълбока връзка с икономическата теория и отчитане на „пазарната мъдрост“, демонстрирани от тези икономисти, дадоха голям тласък на една от най-важните и най-активните области на икономически изследвания понастоящем.

Изводите от техните изследвания продължават да ни помагат да решаваме важни проблеми, които засягат всички нас. Ясно е, особено в момента, че по-доброто разбиране на капризите на финансовите пазари може да ни помогне да вземаме най-добрите възможни финансови решения, както и да ни научи как да формулираме най-добре подходящи финансови регулации. Това са жизненоважни фактори за правилното функциониране на икономиката като цяло.